Điểm tín dụng là một trong những thước đo quan trọng nhằm xác định độ uy tín trong tín dụng của bạn. Thường được gọi là điểm FICO®, điểm tín dụng dựa trên những số liệu được phát triển bởi Fair Isaac Corporation. Điểm FICO® không phải là phương pháp duy nhất xác định điểm tín dụng, nhưng nó được sử dụng phổ biến nhất để xác định rủi ro liên quan đến một khoản vay cụ thể. Điểm tín dụng hầu hết nằm trong khoảng từ 300 đến 850. Điểm càng cao, bạn càng ít rủi ro đối với bên cho vay.

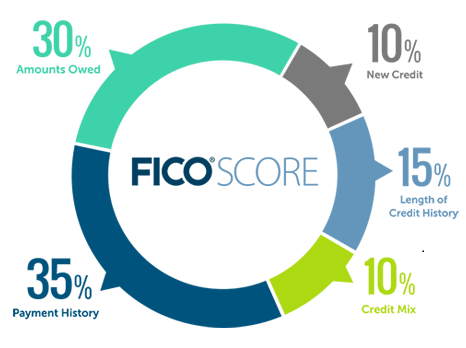

Xác định được những yếu tố ảnh hưởng đến điểm tín dụng giúp bạn cải thiện điểm của mình. Dưới đây là 5 yếu tố quyết định điểm tín dụng FICO® của bạn:

Lịch sử thanh toán của bạn chiếm 35% số điểm.

Các yếu tố ảnh hưởng là việc liệu bạn có thanh toán nợ thẻ tín dụng và thế chấp đúng hạn, tần suất trả trễ các khoản thanh toán, số ngày trễ trước ngày đáo hạn và lí do thanh toán trễ. Tỷ lệ thanh toán đúng hạn càng cao, điểm số của bạn sẽ càng cao.

Tip để cải thiện: Nếu bạn thường xuyên thanh toán nợ thẻ tín dụng trễ, hãy thiết lập lời nhắc thanh toán thông qua cổng thông tin trực tuyến ngân hàng của bạn. Mỗi khi trễ một khoản thanh toán, bạn có nguy cơ mất điểm.

Chiếm 30% số điểm của bạn dựa vào loan và credit card bạn sở hữu.

Điều này dựa trên toàn bộ số tiền bạn nợ, số lượng và loại tài khoản bạn có và tỷ lệ số tiền nợ so với số tiền gốc. Vậy nên nếu ai dùng nhiều và con số nợ càng gần đến credit line của mình, thì càng có hại cho credit score. Nếu ai dùng đến quá credit line (gọi là maxed out) thì lại càng tệ. Tỷ lệ dư nợ (tổng số nợ chia cho tổng số credit line hiện có) thường được khuyên không nên vượt quá 30%, tuy nhiên khoảng dư nợ được coi là tối ưu là từ 1-9%.Các khoản vay mới với lịch sử thanh toán ít có thể tạm thời giảm điểm của bạn, nhưng các khoản vay gần được thanh toán đúng hạn có thể giúp tăng điểm của bạn.

Tip để cải thiện: Giảm số nợ bằng cách trả hết thẻ tín dụng có số dư và lãi suất cao nhất.

15% tiếp theo thuộc về độ dài của lịch sử tín dụng của bạn.

Lịch sử thanh toán đúng hạn của bạn càng dài, điểm số của bạn sẽ càng cao. Không có tín dụng có thể ảnh hưởng đến điểm số của bạn nếu nhà bank cho bạn vay tiền không tìm thấy lịch sử tín dụng để xem xét, vì vậy nếu bạn có điểm tín dụng kém, hãy xem xét mở thẻ credit card để bắt đầu xây dựng lại lịch sử tín dụng của mình.

Tip: đừng nên đóng những thẻ tín dụng cũ của bạn ngay cả khi đã trả hết số dư

10% tiếp theo thuộc về sự đa dạng các loại nợ (mixed types of credit)

Cái này được dùng để đánh giá khả năng quản lý nợ của người nào đó. Bạn nên có nhiều loại thẻ và loans khác nhau và nếu bạn quản lí các khoản nợ tốt thì điểm credit card sẽ tăng lên,

Tip để cải thiện: Đừng mở thẻ credit card một cách tràn lan. Apply thẻ credit card mới chỉ khi bạn thực sự cần chúng.

Các hoạt động gần đây sẽ chiếm 10% số điểm FICO.

Mỗi lần bạn apply thẻ hay xin nợ đều được record vào mục inquiry trong report, và nó sẽ ảnh hưởng đến điểm số FICO của bạn. Những hard inquiries trong thời gian nhất định sẽ ảnh hưởng trực tiếp tới điểm số tín dụng và khiến bạn gặp khó khăn khi vay loan vì người ta cho rằng bạn không đủ điều kiện thanh toán.

Tip để cải thiện: Tránh mở quá nhiều dòng thẻ trong thời gian ngắn.

Cuối cùng, cách tốt nhất để cải thiện điểm tín dụng của bạn là sử dụng các khoản vay và thẻ tín dụng một cách có trách nhiệm và thực hiện thanh toán kịp thời. Lịch sử tín dụng càng good thì các nhà bank, các lender sẽ sẵn sàng offer cho bạn competitive rate.